Le marché du lin fibre est structurellement florissant

Le marché du lin fibre se porte très bien, selon le président de la confédération européenne du lin et du chanvre (CELC), Bart Depourcq, au cours de la table ronde lors du salon Lin’Ovation en juin 2022.

La fibre de lin ne représente que 0,4 % des fibres produites dans le monde, quand celles issues de la pétrochimie pèsent pour 65 % (figure 1). Petite, la filière européenne ? Mais fort dynamique et pleine d'atouts !

Figure 1 : Proportions des différentes fibres textiles transformées (en % du total) en 2020

(source : Fiber Year 2021, CELC)

2020 et 2021 : une crise conjoncturelle

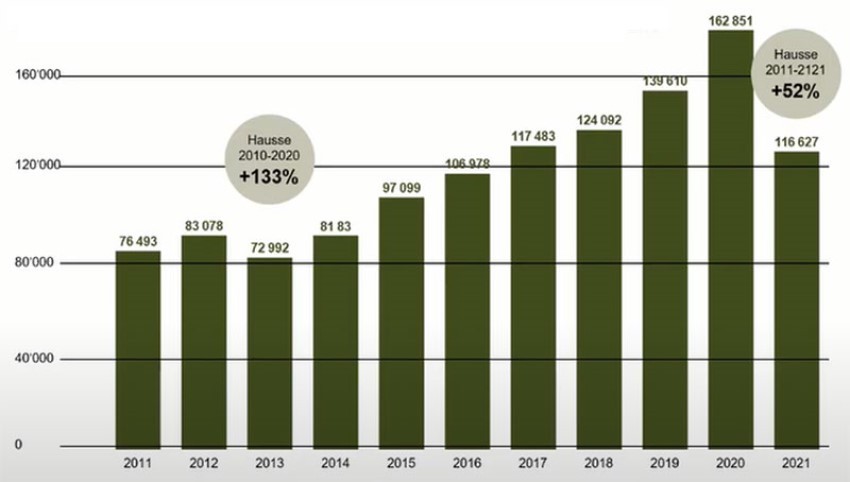

Si les hectares et les prix ont pu diminuer en 2021, ce n’est en aucun cas le signal d’alarme d’une crise structurelle. Bart Depourcq explique qu’il s’agit simplement de la conséquence du Covid-19. « Mi-mars 2020, quand Emmanuel Macron prononce son discours de la France en guerre contre le Covid, tous les teillages s’arrêtent. Pour autant, les lins sont déjà semés. Impossible de retirer des hectares ! Les teilleurs se voient déjà dans l’incapacité de tout transformer en temps et en heure. Sans savoir que le printemps serait sec et la récolte difficile, ils contactent les liniculteurs pour leur demander de moins implanter de lin en 2021». Structurellement, la demande augmente, ce qui se traduit dans la sole implantée en France, Belgique et aux Pays-Bas : 76 000 ha en 2011 contre 162 000 en 2020 (figure 2).

Figure 2 : Evolution des surfaces agricoles France/Belgique/Pays-Bas en lin sur dix ans

(source : CELC)

La filière investit et innove

Cette hausse de la demande ne doit rien au hasard. Le textile de lin est particulièrement « vert ». Il se détache positivement et fortement des fibres issues de la pétrochimie ou du coton par exemple. Ce respect de l’environnement correspond aux demandes du marché, avec des consommateurs avides de transparence sur le mode de production. La CELC répond à cette attente de traçabilité avec les marques « European flax » et « Masters of linen », respectivement pour le lin ayant poussé en Europe et les tissus entièrement produits sur le Vieux continent.

Autre moyen de conquérir des marchés : innover, notamment en contournant le principal défaut du lin : une fibre peu élastique, qui se froisse. Ainsi, le « lin lavé » et la maille (fil tricoté et non tissé) redynamisent le marché. En effet, 60 % des fibres sont destinées à l’habillement (contre 30 % et 10 % respectivement pour le marché art de vivre-décoration et les autres applications).

La production et la première transformation ne sont pas en reste avec d’importants investissements sur la génétique, le matériel de récolte ou les équipements de teillage. De nombreuses lignes sont d’ailleurs en construction.

Des atouts européens indéniables

La « bande du lin » de Caen à Amsterdam est particulièrement propice à la culture du lin. Elle représente les trois-quarts de la production mondiale de fibres de lin. Climat, savoir-faire et terroirs permettent les meilleurs potentiels. Si la France, la Belgique et les Pays-Bas concentrent les producteurs, la filature européenne se passe essentiellement en Italie, Lituanie et Pologne. Mais tous les pays européens tissent. Toutes les étapes sont présentes localement et regroupées dans la CELC.

Même si la majorité de la production mondiale textile est en Asie (et que les étapes de filature et tissages du lin ne font pas exception), force est de constater que les centres de décision et de créativité se situent dans des pays occidentaux (figure 3). Autrement dit, l’Europe est « prescriptrice » avec ses marques et défilés.

Figure 3 : Hiérarchie des plus importantes marques au niveau mondial, avec leur pays

(source : présentation de la CELC)

Seul Uniqlo n’est pas une marque européenne dans ce top 10.

L’Europe demeure un leader dans le monde textile. Et la tendance post-covid n’est pas à la réduction d’activité, mais à la digitalisation et à la relocalisation du sourcing, d’après une étude de l’Institut français de la mode auprès des décideurs internationaux (figure 4).

Figure 4 : Priorités des décideurs textiles internationaux

(source : Institut français de la mode)

Cette proximité est donc un atout pour la filière linicole, dont tous les maillons de la chaîne de valeur sont également en Europe. D’ailleurs, l’Europe de l’Ouest se réindustrialise – sans pour autant relocaliser au détriment des autres. Il s’agit simplement d’ouvrir de nouvelles usines en Europe de l’Ouest, sans fermer les autres. À titre d’exemple, trois filatures ont ouverte en France depuis 2020 : la French Filature de lin « au mouillé » de NatUp en Normandie, la filature de lin au sec d’Emanuel Lang à Hirsingue (Grand-Est) et la filature de Safilin à Béthune (Hauts-de-France) qui met en œuvre les deux technologies. Sans compter le projet Linfini d’une filature au sec en Bretagne, et le dynamisme des acteurs hors de l’hexagone.

Cultiver l’excellence n’empêche pas de surveiller la concurrence

Hors de l’Europe, la Chine et l’Inde présentent des modèles atypiques : la Chine n’a, pour ainsi dire, pas de production de lin, mais compte les trois-quarts des filatures et du tissage mondial. Des capitaux chinois ont permis l’arrivée sur le marché de filatures éthiopiennens, comblant le vide laissé par le Brésil dans les années 2000.

En Inde, point de production non plus mais une intégration verticale du fil à la distribution de mode masculine par deux acteurs.

Comme l’Europe, la Russie et la Biélorussie comportent tous les maillons de la chaîne. Cependant, ces deux pays restent qualifiés « d’outsiders » par la CELC. Le lin n’est pas anondin pour l’Egypte, où il était déjà cultivé du temps de Cléopâtre – mais avec des techniques moins qualitatives : irrigation et rouissage à l’eau.

Forte demande ne signifie pas prix linéaires

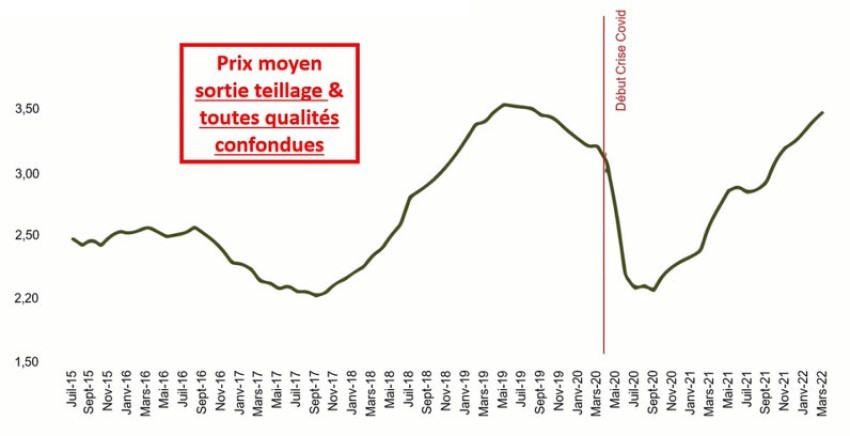

Attention toutefois à ne pas mal interpréter : une forte demande ne garantit pas une hausse linéaire des prix, comme l’explique Damien Durand, directeur du pôle économie de la CELC. L’offre de lin varie forcément en fonction du potentiel industriel, des emblavements et du rendement. La fibre de lin est un produit non côté au marché « de gré à gré ». Il existe des cycles, dont l’amplitude semble s’accentuer depuis quelques années (figure 5). La forte hausse constatée en juin résulte du rattrapage post Covid et du contexte inflationniste, en plus de la demande.

Figure 5 : Evolution du prix des fibres longues de 2015 à 2022, en euros par kilogramme

(source : CELC)

Réagissez !

Merci de vous connecter pour commenter cet article.